希望温州金改放几颗“卫星” 是急功近利的想法

温州网讯 “一些社会人士希望温州金改放几颗‘卫星’,改革立即取得重大突破,这是急功近利的想法。”3月3日,全国人大代表、温州市市长陈金彪在驻地接受《证券日报》记者专访时指出。

陈金彪表示,“不可能一下就取得重大突破,各方面需要逐渐培育,温州金改一直秉承循序渐进,有了基础才能取得突破。”

与其他金融改革试点不同,温州金改实施前后正遭遇实体经济面临巨大困难、转型升级的非常时期,重点是要解决“两多两难”的问题,出发点是让民营经济充分释放活力,因此,很重要的任务就是让民间借贷阳光化、规范化。

金改坚持“民资”与“民营”

“我们始终本着坚持‘民资’这个特色。可以说没有民间借贷,就没有温州的民营经济。”陈金彪强调。

温州金改是为解决民间资本多投资难、小微企业多融资难这“两多两难”的问题;实现民间小资本与大项目大产业有效对接,银行大资本与小微企业有效对接,最终实现各类资本与实体经济转型升级的有效对接,即“三个对接”;建立地方金融组织体系、民间资本市场体系、地方金融服务体系、地方金融监管体系四大体系。

“区域金融风波后,资金链、担保链是困扰温州实体经济发展最大的问题。”陈金彪表示,“从长远来看,信用体系建设是当务之急、重中之重。”

最终的目标,可以归纳为:“三升三降”目标,即企业融资成本、地下金融比重、银行不良贷款余额和不良率明显下降,民间资金转化为产业资本的比重、小微企业融资覆盖面和满意度、民间借贷风险管控能力明显上升。

“目前,利率水平、银行信贷的利率、长期贷款占比提升,这些都是成果。”陈金彪介绍说。

“四把钥匙”解开恶性担保链

陈金彪介绍,针对目前制约温州金改的银行不良贷款和企业担保链两大短期因素,去年,温州市针对银企两端都采取了措施。

对于风险企业,温州市出台了十大帮扶举措,将企业分成了四大类,采用各种措施。比如设立政府转贷资金,保证银行的续贷、转贷,启动资金10亿元,目前滚动使用累计达到450多亿元。帮助企业“退二进三”、“转业转产”、“个转企”等措施来提升企业。此外,对于不良贷款,温州银监局领衔制定了十条举措,对不良贷款也加大处置力度。

“看上去,不良率和不良贷款还在‘双升’,但不能忽视一个变化,风险原来潜藏在量大面广的民间借贷,现在已经反映到银行的账面上了。这至少不是坏事:从不可控到可控了。”陈金彪表示,原来是量大面广的小微企业资金面问题,现在逐步传导至龙头企业、规模以上企业,风险更加集中,更容易控制了。“我们只要抓龙头企业,就能解开担保链。”

“原来不良贷款是隐性的,现在是显性的。”陈金彪表示,目前温州的担保链错综复杂,环环相扣,为了解开担保链,实现不再传导与扩散,温州准备了“四把钥匙”。一是确实没有盈利能力的企业通过司法重组,该破产的破产。去年温州法院已建立了简化程序,受理的企业破产案件为浙江省第一。

“企业破产了,银行的不良贷款该核销的核销,该上划的上划,也可以打包给资产管理公司。最怕你的不良资产在账上挂着,却又解决不掉。”陈金彪说。

二是通过整合重组,龙头企业、优质企业兼并收购,或者中小企业自行组合,实现优势互补,完全可以增加活力。

“去年温州市政府也出台了相关意见,有许多优惠政策,比如缓征产权交易税。”陈金彪说。

三是寻求银行支持。对于坚守主业、产品仍有市场的企业,希望银行能续贷,增加信贷规模,以时间换空间。

“以前一家企业有很多授信银行,假如各自抽贷、压贷,企业无力招架。去年温州推出了‘主办行’制度,现在有了主办行,与所有担保企业签订还款协议,企业分两年、三年还给我。企业如果经营状况好,继续贷款,通过信贷和增信的方法来解决。”陈金彪解释。

四是挤出房地产泡沫,实现理性回归。“温州的资金很多是沉淀在房地产的。温州有‘三高’,即房地产贷款占比高、房地产抵押物占比高、实体经济涉足房地产的比例也比较高。”

今年将推“蓝海股份”

据记者了解,截至目前,温州金改已经实现“五个首创,五个率先”,一是出台首部地方性金融法规,率先启用地方金融非现场监管系统。《温州市民间融资管理条例》经浙江省人大常委会审议通过,于今年3月1日正式实施,成为全国首部地方性金融法规。

二是首创民间借贷服务中心,率先发布区域性民间融资综合利率指数——“温州指数”。全市开业7家民间借贷服务中心,实现服务全覆盖。目前累计登记借入借出需求总额75亿元,成交总额25亿元;“温州指数”扩展到全国31个地市,对民间融资风险起到了有效预警作用。

三是首创特色民间资本管理公司,率先开展私募债业务。全市民间资本管理公司已达11家,累计组织资金20.8亿元支持618个项目发展,通过私募募集资金3亿元投到特定项目,参与化解银行机构不良贷款8.2亿元。

四是首创“幸福股份”,率先发行小额贷款公司定向债。鼓励民间资金通过债权、股权等投资方式,有序进入市域轨道交通等城市基础设施建设、社会事业等领域,“幸福股份”累计发行25亿元。在浙江省股权交易中心备案4亿元,成功发行全国首单小额贷款公司定向债5000万元。

“今年还将推出‘蓝海股份’,募集民间资金参与海涂围垦建设。”陈金彪透露。

五是成立首个地级市人民银行征信分中心,率先发行首单地级市保障房非公开定向债。去年,中国人民银行征信中心温州分中心正式成立,成为全国首个拥有征信分中心的地级市。中国人民银行同意为温州发行保障房私募债开辟绿色通道,首期拟发行36亿元。同时,现代企业制度建设取得重大进展,全年完成企业股改100多家,超过改革开放30多年的总和。

此外,据记者了解,3月1日开始,作为《温州市民间融资管理条例》的重要配套平台,温州民间借贷登记与备案管理系统正式运行。截至3月3日,温州市共备案民间借贷100笔,计21725.95万元。从金额上看,最高单笔2000万元,平均金额217.26万元,其中单笔300万元以上应强制备案的有26笔,占总金额的75.39%;从利率上看,平均月利率为11.32‰。,平均年化利率为13.58%,比3月3日“温州指数”19.95%低了近6.4个百分点。

民营银行象征意义更大

“目前虽然《温州民间融资管理条例》已经实施,但还是受到上位法的局限,需要国家层面顶层设计加以明确,所以温州金改需要国家立法给予支持,使得民间借贷合法化。”陈金彪表示,民资进入金融领域还是很困难,应该说刚刚开始,还需要从国家层面推进民资进入竞争性领域的政策支持。

谈起民资进入金融业,陈金彪透露:“温州正在积极申报设立民营银行试点,中央有关部门也很重视,如果设立民营银行,可能会考虑把温州作为试点地区。”

今年1月份,银监会召开的2014年全国银行业监管工作会议明确提出,今年试办由纯民资发起设立自担风险的银行业金融机构。切实做好试点制度设计,强调发起人资质条件,实行有限牌照,坚持审慎监管标准,订立风险处置安排。试点先行,首批试点3至5家,成熟一家批设一家。

陈金彪表示,实际上,不是设立一家民营银行就能解决“量大面宽”的小微企业融资难问题,可以说设立民营银行的象征意义大于实质性意义。

陈金彪表示,设立民营银行的象征意义体现在两方面,一是标志着民间资本可以进入金融业。现在民间资本投资领域不宽,而且还存在“玻璃门”、“弹簧门”、“旋转门”等现象,如果能够突破,设立民营银行是很具有象征意义的。二是设立民营银行,地方金融体系建立起来,可以形成国有金融体系与地方金融体系并存的金融生态,这有利于推进整个金融改革进程,从这一层面来看,也具有很强的象征意义。

本文转自:温州新闻网 66wz.com

相关新闻

为你推荐

-

即将启动!温州适龄男性都要登记

社会12-11

-

保护廊桥,泰顺做对了什么?

社会12-11

-

八大举措赋能项目落地开花!全球精英双创大赛项目成长计划发布

社会12-11

-

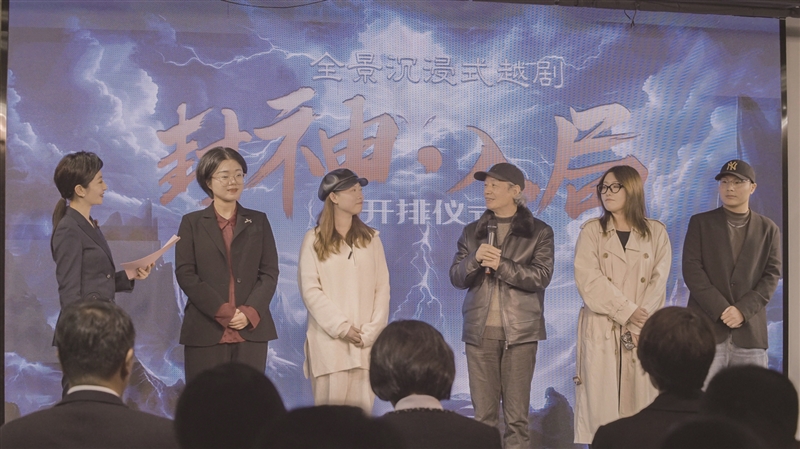

来温州,看封神!

社会12-11

-

乐清柳市七小的孩子们这学上得甜滋滋

社会12-11

-

86岁老人写信求助寻人 希望重拾师生缘分

社会12-11

-

致敬“温州模式”奋斗者,《春风梦》举行首映仪式

社会12-11

-

新生代“侨”创客带20个项目在温比拼

社会12-11

-

富含维生素A的稻米来了 瑞安首次试种特种紫米迎来丰收

社会12-11

-

“我治好了我的精神内耗” 作家王永胜谈《口吃简史》

社会12-11