破解担保链困局 需有顶层设计

随着经济下行压力加大,变形走样的联保互保制度已成为诱发区域性金融风暴的导火线。在民营经济发达、中小企业众多的长三角、珠三角地区,担保链的断裂株连了区内不少企业,传染性令人担忧。

作为增信的重要方式,联保互保古今中外均有之。互保指企业间互相担保获取贷款;联保指三家及以上企业组成担保联合体,所有成员为其中任何一家企业的贷款承担连带责任。现实中,联保多表现为A为B担保,B为C担保,C为A担保,形成一个担保圈,本质上是互保。

作为一种正常的融资模式,互保在国内变形走样,滋生了系列担保链困局,困扰了经济正常发展。究其原因,主要有三:一是部分银行未遵守降低互保风险两原则,即一组企业互保,每次只允许一户借款,还清之后下一户才可再借;互保企业的业务景气需不相关或负相关,不宜是上下游或同业企业互保,以免出现系统性风险。现实中,因银行监管不严,互保企业多可同时申请贷款,上下游或同业企业也可互保。二是企业可能被动陷入互保圈。目前部分企业卷入互保圈并不是因其真存在资金需求,而是被有交情或业务关联的企业拉入,但多存在A对B经营信用情况了解,却对B同时拉入的C、D等不了解,更对C、D等建立的新互保圈不了解,而易陷入担保链困境。同时,部分银行为拓展市场并降低风险,多要求高风险企业拉入乃至主动介绍优质企业来为其风险背书,而存在道德风险。三是部分企业把互保作为过度信贷渠道。因信用体系不完善等,同一企业可同时加入若干互保圈,来多次申请贷款;通过设立多个子公司,建立内部化互保圈,来获取贷款,而使部分“胆大”企业变异为融资平台。与此同时,为应对2008年国际金融危机,国家实施了4万亿元投资刺激计划,加上土地、矿产等资源配置制度不健全,使得经济畸形高涨,“胆大”企业则利用“太多、太容易”的互保贷款投机于房地产、煤矿、钢材、有色金属、股市等领域,或向“胆小”企业放高利贷,形成滚滚热钱。随着经济高烧退却,煤矿等资源价格下跌、房地产景气下降,担保链困局随即在部分城市出现。

可见,造成担保链困局的因素较多,政府、银行和企业均需认清责任、负起责任。

相对应的,破解担保链困局需有统筹研究、顶层设计,一是建议央行加强信用体系建设与应用,防治银行和企业道德风险滋生。各银行需实时把业务企业信用情况及其变化汇总到央行信用平台,并可实时查询互保圈中企业信用情况,作为贷款计划主依据。同时,企业可通过信用平台查询所担保企业及圈内其他企业信用情况,所担保企业及业务银行则有告知义务。二是建议规范和创新互保制度,防范过度信贷。银监会需加快出台互保的规范性文件,明确限制并严惩企业过度信贷、银行纵容过度信贷行为。同时,创新微信贷、引入第三方担保等互保机制,减少系统风险。三是建议加强银行体制与服务创新,扩展直接融资渠道。对银行要进一步通过上市股份结构优化、混合所有制探索等加强激励约束机制健全,并结合存款利率市场化改革,促使其加强对业务企业信用调研,不断提高信用贷款比重,减少对抵押贷款和互保模式的依赖。同时,拓展企业债发放、新三板上市、场外交易等直接融资渠道,改善中小企业“融资难、融资贵”局面。四是建议加强政府职能转变和土地、矿产等资源配置方式改革深化,减少投机空间。政府要切实开展市场资源配置方式改革,减少对经济活动的直接参与、市场行为的直接干预,提高政府政策可预期性,减少部分企业通过互保造成过度信贷,并投机于房地产、矿产等市场化程度不完善的领域。

总之,担保链困局本质上是我国市场经济、体制特别是金融制度尚不健全的产物,其破解既需应急、治标,更需长效、治本,从制度层面加强顶层设计,并结合法律法规修改完善,实施方案建构,来为经济可持续、健康发展奠定可靠基础。

(作者供职于浙江省发展规划研究院,转载于浙江日报,有删节)

本文转自:温州新闻网 66wz.com

相关新闻

为你推荐

-

即将启动!温州适龄男性都要登记

社会12-11

-

保护廊桥,泰顺做对了什么?

社会12-11

-

八大举措赋能项目落地开花!全球精英双创大赛项目成长计划发布

社会12-11

-

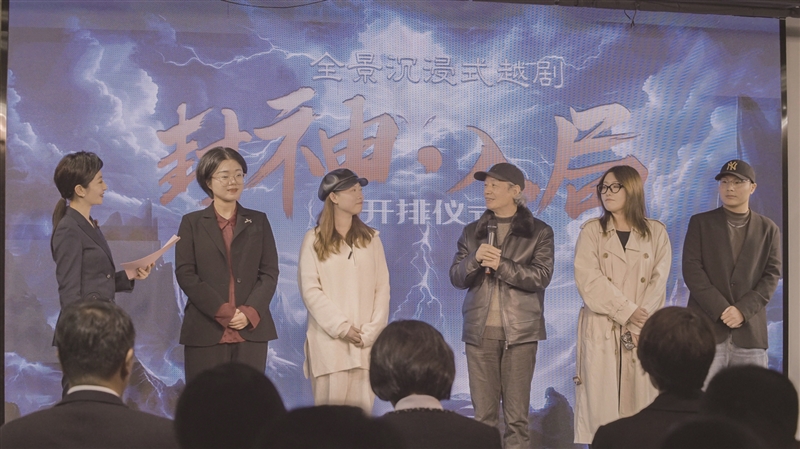

来温州,看封神!

社会12-11

-

乐清柳市七小的孩子们这学上得甜滋滋

社会12-11

-

86岁老人写信求助寻人 希望重拾师生缘分

社会12-11

-

致敬“温州模式”奋斗者,《春风梦》举行首映仪式

社会12-11

-

新生代“侨”创客带20个项目在温比拼

社会12-11

-

富含维生素A的稻米来了 瑞安首次试种特种紫米迎来丰收

社会12-11

-

“我治好了我的精神内耗” 作家王永胜谈《口吃简史》

社会12-11