温州关键金融指标持续向好 金改2.0版正式起航

温州网讯 金融支持民营经济高质量发展正当时。

作为国家级金融综合改革试验区的温州正在给出自己的解法:完善民企金融服务机制,拓宽民企融资渠道,帮助民企纾困解难,引金融活水润泽民营经济。

2012年3月28日,国务院批准温州为全国首个金融综合改革试验区。七年多的时间,温州的关键金融指标不断向好,信贷投放有力增长、供需逐渐匹配、金融资产风险持续降低,金融供给的质量优化有效支撑了实体经济升级转型。在中共浙江省委全面深化改革委员会办公室、浙江省最多跑一次改革办公室刚刚公布的上半年浙江省营商环境调查中,温州“获得信贷指标”位居全省第一。

今年三季度末,温州存贷款余额双双“破万”;出险企业数量下降为最高峰的1/2;全市不良贷款率降至1%,比最高峰降低3.69个百分点;民间融资综合利率由2011年的25.4%降至15.9%。

大海跳动的脉搏,每一条支流、每一滴水里都能感受到:企业家的融资获得感在扎扎实实提升,民企的融资可得性、可及性在提高,民企更加近距离地接触到资金活水。

在这一时间节点上,温州以国务院常务会议决定要“部署深化区域金融改革试点,增强金融服务改革开放和经济发展能力”为契机,紧抓改革窗口期,积极谋划深化温州金融改革。10月16日,省政府办公厅印发《关于同意深化温州金融改革服务民营经济实施方案的复函》,温州金融改革2.0版正式起航。与此同时,近日国务院深化民营和小微企业金融服务综合改革首批试点城市又花落温州,温州再获一项国家级金融改革试点资格。

关键金融指标向好 贷款增量创新高

金融与实体经济密不可分,一荣俱荣,一损俱损。温州金改的任务便是做大做强金融业的肥沃土壤,给予实体经济以滋养。

数据是最直观的呈现方式。截至10月末,温州本外币贷款和民营经济贷款呈现“双增”,本外币贷款余额11359.2亿元,比年初增加1201.7亿元,同比增速14.5%,增量创新高。

值得注意的是,今年以来温州民营经济贷款逐月稳步提速,年初、一季度、半年度、三季度的同比增速分别为8.8%、10.3%、11.8%和14.2%。截至10月末,民营经济贷款余额4645.9亿元,比年初增加503亿元,较去年同期多增211.6亿元,其中制造业贷款比年初增加34.6亿元。

另一方面,民企贷款审批效率和获得率呈现“双升”,温州11家银行市级分行下放审批权,工行、农行、中行、建行和温州银行等5家银行贷款审批时限压缩至5.89个工作日,审批效率明显提高;温州小微企业贷款申贷获得率达97.95%,比年初提高1.85个百分点。

同时,民营企业融资成本和不良贷款呈现“双降”,今年前三季度全市企业贷款利率和小微企业贷款利率分别为5.44%和5.67%,同比分别下降0.20和0.31个百分点,国有银行、农信系统小微企业贷款利率分别为4.90%和6.42%,同比分别下降47、74个基点。其中小微企业贷款利率比全省低了0.15个百分点;全市银行不良贷款率1.0%、关注类贷款占比1.66%,分别比年初下降0.29个、0.73个百分点,不良贷款率已从2014年最高峰的4.69%逐年下降至全省平均水平。

可以看到的是,温州的信贷增长投放保持合理充裕,信贷结构进一步优化,资产质量持续好转,金融服务实体经济深度广度进一步拓展。这些都有力赋能温州经济发展持续保持向上向好势头。

数据显示,温州前三季度GDP增长8.2%,17项主要经济指标增速居全省前二。今年来,外部经济形势严峻,温州经济运行稳健增长,继续保持在合理区间,三季度经济增速延续一季度、上半年保持全省第2位,已连续18个季度保持在7.5%-8.5%的区间,同时连续17个季度高于全国、全省平均水平。

直接融资增势明显 首贷户增量扩面

温州金改因民资而生,也因温州融资结构单一而生。令人欣喜的是,随着金改的纵深推进中,温州的直接融资比例大幅增长,呈逐年递增态势,有效改善融资结构。

10月31日,优质温州民企组包发行“悦丰2019年度第一期资产支持票据”,该票据在中国银行间市场定向发行,发行金额1.52亿元,期限349天,最终票面利率3.99%,实现了民企低成本高效率债券发行,打通民企债券融资最后一公里。数据显示,前三季度温州新增社会融资规模1444亿元,处历史较高水平。新增社会融资的主要来源中直接融资发展有所加快,增势明显。

从温州首单中小企业集合票据,到市场首单联合体民企债券融资支持工具,再到温州首单资产支持票据,温州民企的直接融资渠道不断拓宽。前三季度,温州非金融企业债券融资新增147.8亿元,同比多增84亿元,其中超短期融资券15亿元、中期票据35亿元、短期融资券13亿元、非公开定向债14.6亿元、资产支持票据(ABN)0.6亿元。1-9月非金融企业直接债务融资工具平均利率为4.74%,比上年同期下降近1.1个百分点。

温州企业迈入资本市场的速度也在加快。数据显示,目前温州境内外上市企业共28家,目前新增上市报会企业11家,创历史新高。

另一方面,温州企业首贷户拓面成效初显。首贷户往往是初创、小微型、民营企业,也是过去金融服务相对薄弱的环节。根据企业首贷户统计,1-9月份全市企业首贷户(指在整个金融系统从来没有贷过款的企业贷款户,)共增加3647户,增加贷款150亿元。首贷户中,民营企业3633户,增加贷款138亿元,温州新增民营企业贷款几乎全部来自首贷户;小微型企业3588户,增加贷款108亿元;制造业企业2340户,增加贷款58亿元。

首贷户的增量扩面提高了温州民企的金融可得性。据测算,民企一旦获得首次贷款,随后获得第二次贷款的比例是76%,获得四次以上贷款的比例是51%,后续融资的可得率比较高。

十大创新项目 “最强最全”的扶企政策包

事实上,不断走高的金融指标曲线和持续修复的金融生态背后得益于从中央到地方密集出台的金融扶持民营和小微企业政策和举措。

今年8月,温州印发针对民营企业融资难融资贵融资慢问题的《温州市民营企业“融资畅通工程”实施方案》;10月,以服务民营经济为出发点和落脚点《关于同意深化温州金融改革服务民营经济实施方案》得到省政府通过;11月,国务院深化民营和小微企业金融服务综合改革首批试点城市又花落温州。

这一系列的政策被称为史上“最强最全”的扶企政策包,为探索构建更契合民营经济高质量发展的金融体制机制搭好框架、描好底色。其中,《深化温州金融改革服务民营经济实施方案》将会是下一步温州金改的“路线图”,是温州新时期对金融发展的进一步改革创新,以服务民营经济为出发点和落脚点,聚焦破解民营企业融资难题,全链条打通企业融资难点、堵点。

方案中有“十大创新亮点”项目,其中在全国范围内具有突破性意义的有五大项目:

一是探求小微金融破题之道的项目,即深化农民(小微)资产授托代管融资模式;二是完善风险处置全周期服务的项目,即探索破产重整企业信用修复机制;三是探索个人破产机制的项目,即探索建立个人债务集中清理机制;四是突破外贸金融服务体制的项目,即民营外贸主体参与新型国际贸易收结汇机制;五是丰富完善温州金融业态的项目,即探索多家机构联合发起设立投资管理型村镇银行试点。

在全省范围内具有示范性意义的,也有五大项目:

一是破解企业“首贷难”的项目,即企业首贷户增量扩面提效;二是提升金融服务质效的项目,即完善企业信用评价机制;三是探索打破银企信息不对称的项目,即搭建完善金融综合服务平台;四是探索地方金融监管路径的项目,即探索建立地方金融“1+2+X”联动监管模式;五是探索建立地方金融风险监测预警机制的项目,即探索温州“金融大脑”数字化管理新路径。

目前,部分项目已经开始实施,并取得了初步成效,比如个人债务集中清理试点已顺利办结全国首例具备个人破产实质功能和相当程序的个人债务集中清理案件;农民资产授托代管融资模式也已列为全省推广项目。

来源:温州日报

记者:邹雯雯

本文转自:温州新闻网 66wz.com

相关新闻

为你推荐

-

直通千岛湖黄山九华山…… 温州又一条高铁大通道要来了

社会12-13

-

TIR国际公路运输浙江省首发!张振丰调研推进高水平对外开放工作

要闻12-13

-

温州做法全省推广 “老兵暖心屋”项目完美收官

社会12-13

-

骑行入库摔成粉碎性骨折 小区物业到底需不需担责?

社会12-13

-

因手机出故障被5元停车费难倒的吴先生,幸好有人解围

社会12-13

-

关注电动汽车充电安全 消防部门做了模拟实验

社会12-13

-

温州五洲艺术团亮相教育部2024“感知中国”年度特别活动

科教文体12-13

-

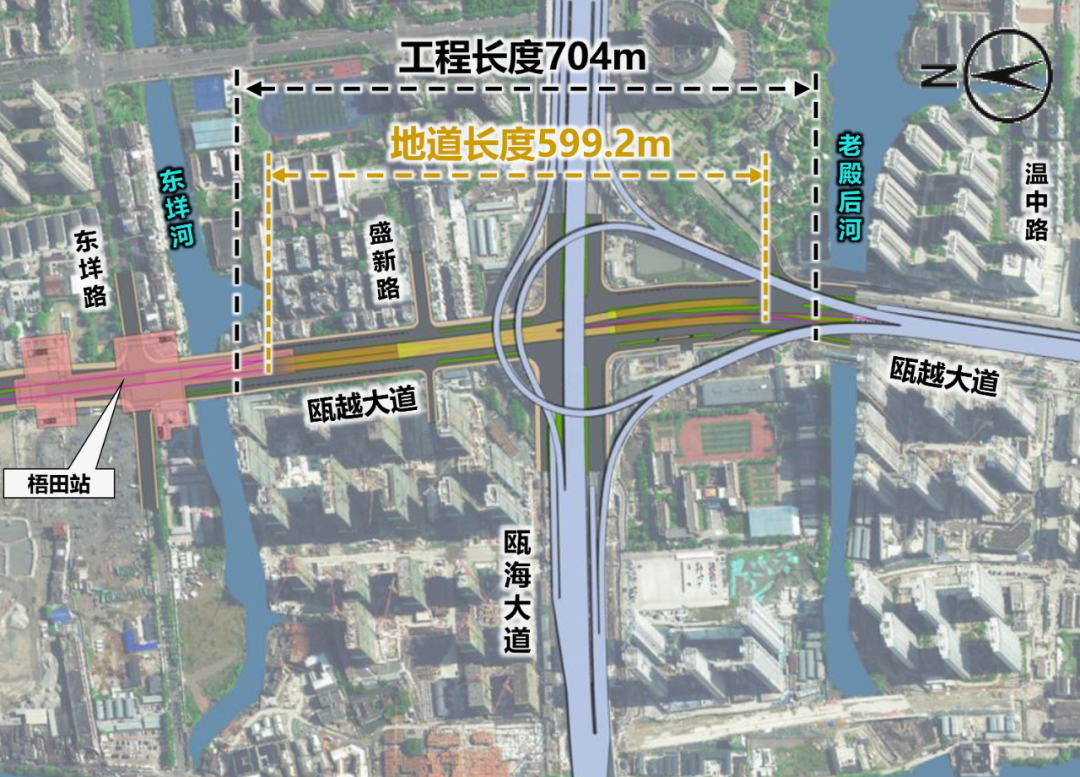

总投资约7.87亿元!温州这一交通工程初步设计获批

社会12-13

-

温州港年拖轮助泊量再超万艘次 集装箱吞吐量超去年总量

社会12-13

-

“娘家温度”,点亮职工“诗和远方”

社会12-13