金融综合改革亮成效 推出温州金改15项“首创”

民间金融、小微金融、草根金融通过改革而达到规范和良性发展,从而更好地服务实体经济,对全国有重要意义,在温州试点更具典型示范价值。自2012年3月国务院批准温州金融综合改革试验区以来,温州市肩负改革探路者责任,针对破解“两多两难”(民间资金多、投资难,中小企业多、融资难)问题,在地方金融体制机制创新等方面取得了一批可复制可推广经验,形成金融服务实体经济尤其是支持小微企业的“温州样本”。

加强统筹联动 建立强有力的改革推进机制

加强与中国人民银行等国家部委的对接联系,构建多层级协调联动机制,先后推动一批国家级先行先试改革项目包括民营银行、资产管理公司等试点,以及一批省级先行先试的项目包括金融资产交易中心、企业授信总额联合管理“358”条款、银行不良资产处置机制等试点在温州落地。

根据国家批复的温州金改总体方案,先后推出温州金改“12条”、新金改“12条”。其中,第一轮三年改革计划76个改革项目,除个别项目(境外直接投资试点)因政策原因未启动外,全部已落实到位;第二轮改革自2015年3月启动,其中7条是对原有金融组织体系、金融服务体系、资本市场体系和地方监管体系“四大体系”内容的深化和拓展;此外,突出农村金融改革、互联网金融、政府增信机制、外向型金融、司法创新等5条内容,进一步体现新阶段金融改革的新趋势新特点。新金改“12条”细化了91个改革项目,目前全面启动,其中完成19个,持续推进72个,切实推动各项改革举措落地。

突出精准改革 推出温州金改15项“首创”举措

温州金融改革试验坚持问题导向、效果导向,抢抓机遇、敢动真格,紧盯金融服务实体经济的关键性体制壁垒,打出破解“两多两难”系列改革组合拳,改出15项全国“首创”试点成果,取得阶段性改革成效。

紧盯规范民间金融、用好民间投资的难题,推进区域金融体系创新。在七个方面取得突破。一是首创民间借贷服务中心,先后设立7家民间借贷服务中心和5家备案中心,累计备案金额超过350亿元,民间融资“契约”撮合资金比重提升至20%左右。二是首创民间融资综合利率指数——温州指数,在温州及全国46个城市设立600多个监测点并开展监测合作,实现对民间融资利率的全面监测,引导民间融资利率市场化。三是首批设立民营银行试点——温州民商银行,成为民资进入银行业和民资服务小微企业的新标杆。四是首创“地方发、地方用、地方还”的“幸福股份”和“蓝海股份”发债模式,募集资金43亿元投入轨道交通、海涂围垦等项目。五是首单发行副省级以下城市保障房私募债,撬动36亿元民间资金支持保障房建设。六是首批开展外商投资企业外汇资本金意愿结汇试点,成功办理浙江省首笔一般性外商投资企业以结汇资金开展境内股权投资业务。七是首创发行小额贷款公司优先股和定向债,累计发行备案优先股和定向债8.15亿元。推动温州银行增资扩股、8家农村合作金融机构股份制改造,民资进入金融领域增额达150亿元。通过改革试点,温州民间融资规范化阳光化明显提升, 2016年5月末民间融资综合利率为16.84%,比2013年末下降了2.3个百分点。

紧盯小微企业融资难、融资贵的难题,打造普惠金融样板。重点在三个方面取得突破。一是首创民间资本管理公司,以“民资管家”服务为特色,累计引导57.1亿元民资投向近1287个实体产业项目。二是首创“农民资产授托代管融资”模式,以农户资产授托承诺代替抵押和担保,预计将惠及10万农户,有效盘活300亿元“沉睡”资产,打通农村金融服务“最后一公里”。三是首批在乐清、瑞安市开展全国农民住房财产权抵押试点。首家设立农村财险互助社——瑞安市兴民农村保险互助社,首创生产合作、供销合作、信用合作“三位一体”农村互助社。在全省率先开展小微企业流动资金还款方式创新试点,推出4大类、82个创新产品。建立政府增信长效体系,借鉴台湾信保基金基金模式,成立规模8.5亿元的信保基金,市本级设立1000万元的小额贷款保证保险补偿资金,为小微企业“撑腰”。自开展金改以来,温州新增74家社区银行和47家小微企业专营机构,加大金融“支农支小”力度,普惠金融覆盖面大大提高。同时清理服务收费项目和减利率,降价企业融资成本,2016年5月银行贷款加权平均利率6.48%,比2013年末下降了0.87个百分点,帮助降低小微企业评估费负担约30%。融资实体化导向大幅提升,小微企业贷款占比41.6%,比2013年末提高了3.24个百分点;企业中长期贷款比重提高至33%,比2013年末提高了13个百分点以上,为近十年来新高。推动一批企业股份制改制,2014年以来新增股份有限公司495家,总数达752家,股份公司在全省的比重超过17%。推动企业多渠道融资,2014年以来全市累计新增直接融资625亿元。

紧盯防范和化解企业“两链”风险的难题,大力构建社会信用体系。重点在两个方面取得突破。一是首个成立地级市人民银行征信分中心,推进民间、政府、金融、法院4大信息系统共享互动。深入开展“构建诚信、惩戒失信”专项行动,将222个失信对象分六批次在市级媒体进行公开曝光,40家涉嫌逃废债务企业列入约谈,104个失信对象列入公安打击。二是首次以地级市获批设立光大金瓯资产管理有限公司,协助地方不良资产处置。政府应急转贷资金累计发放贷款1.1万笔,共985亿元用于中小企业转贷。2014年-2016年5月末,温州已累计处置不良贷款911亿元,相关受益企业2000多家,风险企业处置完成率达98.1%,银行业不良贷款总量和不良贷款率近两年连续“双降”,基本实现从“风险先发”到“率先突围”,地方金融生态得以重塑改造。

紧盯区域性金融监管的难题,探索走出一条温州特色的地方金融监管之路。重点在三个方面取得突破。一是首部发布民间融资地方性法规——《温州市民间融资管理条例》,成为全国首个地方金融监管执法类别城市,并开出全国首单民间融资执法行政罚单。二是首创开发民间金融组织非现场监管系统,对10类近900家民间金融组织开展非现场监管。三是首个设立地方金融管理局,承担地方各类民间金融市场主体的管理、检查和监测。率先在全国开展法院审理企业破产案件方式改革试点,设立金融审判庭、破产审判庭,简化破产程序,对僵尸企业实行依法破产。

及时规范提升,推动温州金改“再出发”

在区域金融改革方向探索上,“温州指数”已形成覆盖全国的民间融资监测网络,成为民间金融的“风向标”;在规范民间融资上,首创的民间借贷服务中心成为全国民间借贷阳光化的“样板平台”;在服务小微企业上,首创的民间资本管理公司成为“小资本”对接“大项目”的新模式;在推进地方金融法治化上,发布首部民间融资地方性金融法规后。

下一步,温州金改将对标“新12条”,精准试点、精准发力,全力以赴抓规范提升,努力为全国面上地方金融改革创新和防范区域性金融风险提供经验。

本文转自:温州新闻网 66wz.com

相关新闻

为你推荐

-

直通千岛湖黄山九华山…… 温州又一条高铁大通道要来了

社会12-13

-

TIR国际公路运输浙江省首发!张振丰调研推进高水平对外开放工作

要闻12-13

-

温州做法全省推广 “老兵暖心屋”项目完美收官

社会12-13

-

骑行入库摔成粉碎性骨折 小区物业到底需不需担责?

社会12-13

-

因手机出故障被5元停车费难倒的吴先生,幸好有人解围

社会12-13

-

关注电动汽车充电安全 消防部门做了模拟实验

社会12-13

-

温州五洲艺术团亮相教育部2024“感知中国”年度特别活动

科教文体12-13

-

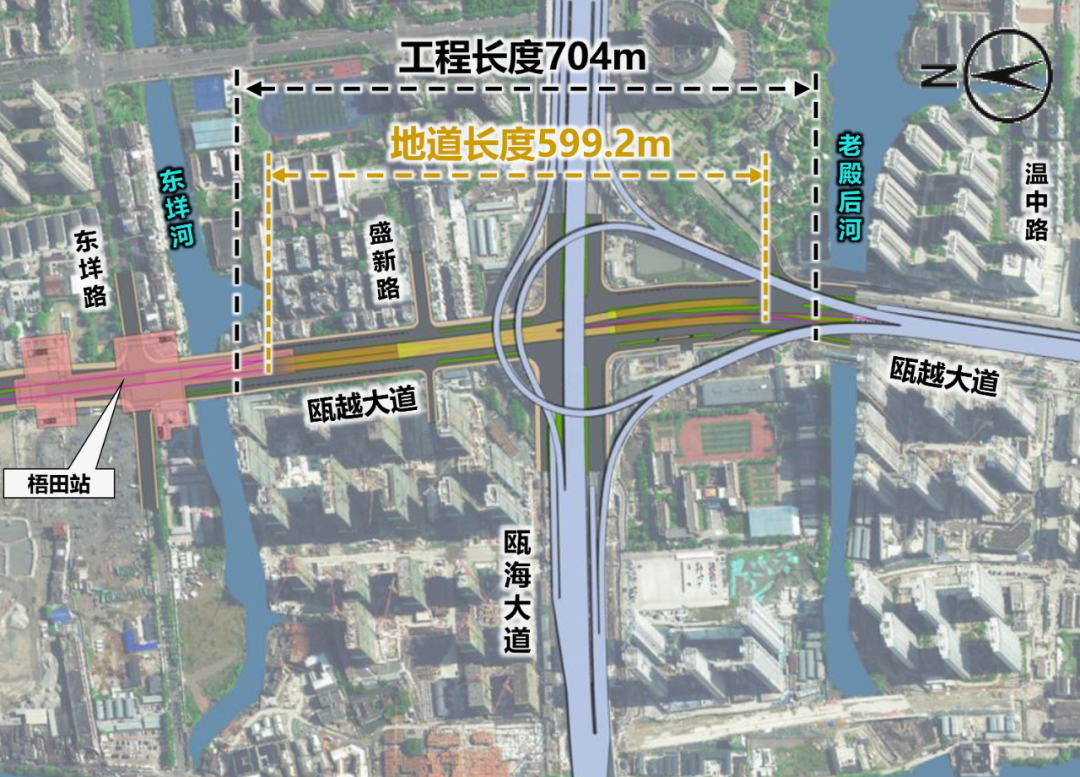

总投资约7.87亿元!温州这一交通工程初步设计获批

社会12-13

-

温州港年拖轮助泊量再超万艘次 集装箱吞吐量超去年总量

社会12-13

-

“娘家温度”,点亮职工“诗和远方”

社会12-13